全球工业气体市场增长率与世界经济发展状况密切相关,由历史统计可以看出,通常情况下工业气体增长率是实际国内生产总值(GDP)增长率的1 . 5-2 . 0倍。

1.概况

2001年,美国GoP仅增长了0 . 3%;欧洲由2000年的3 . 3%下降到1 . 5%;2001年日本GDP下降0 . 6%;南美受冲击也很大,2001年GDP增长仅0 . 2%,而2000年为3 . 4%。

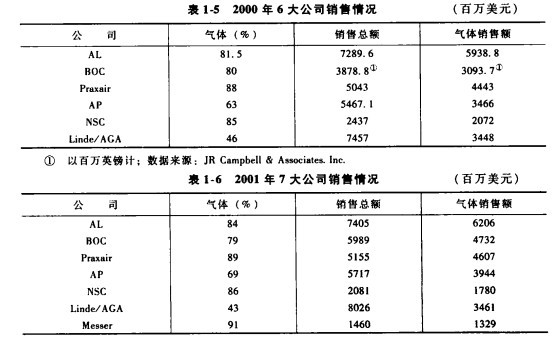

2000年,全球工业气体、医用气体和特种气体市场增长率为6%,年销售额340亿美元。在过去的几年中,许多工业部门发生了变化,气体工业中的兼并、合并、重组和关闭等均对气体工业的发展造成一定影响。2001年,全球工业气体年销售额345亿美元,比上年略有增加。全球工业气体市场仍由七大跨国气体公司所垄断,2000年和2001年(括号内数据)各公司市场占有率分别为AL(法国液化空气公司占17 . 1(18%), BOC(英国氧气公司)14 . 1%(14%), Praxair(美国普莱克斯)13 . 0%(13 . 0%), AP(美国气体化工产品有限公司)10 . 1%(11%), Linde/AGA(德国林德公司)10 . 1%(10%), NSC(日本酸素)6 . 1%(5%), Messer(梅塞尔)4 . 6%(4%),其他24 . 9%(25%)。

表1-5和表-6分别示出2000年和2001年跨国气体公司销售总额及气体销售额。

2.北美工业气体市场

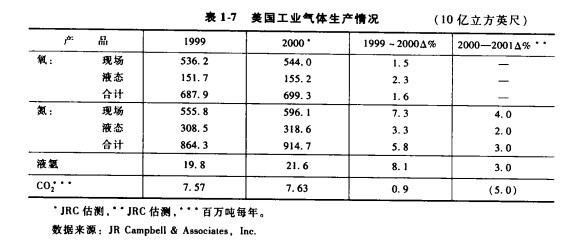

2000年,北美工业气体市场年销售额为110亿美元,其中美国占86%,为94亿美元。加拿大占10%,墨西哥4%。对美国气体市场分析表明,在过去10年中,气体工业增长率是GDP增长率的1 . 25-l , 5倍,有所下降。表l-7示出美国工业气体生产情况。

美国的气体市场以销售额计,瓶装和相关气体占40%,大宗气体(以槽车送)占35%,现场供气占25%,特种气体占25%。工业气体、医用气体的增长率受美国制造的影响较大。而特种气体工业,由于其技术先进,特别是电子工业增长的需求,其年增长率在7%左右,有的还

大大高于这个数,例如NF,的增长率达到50%一roo%。

在美国有1000多家气体分销商。2000年跨国气体公司在美国气体市场的占有率分别为:Praxair25%, AP15%, AL13%, BOC11%, Linde/AGA 4%, Mes-ser3%, NSC 2%,其他 27%。

跨国气体公司在加拿大和墨西哥的市场占有率为:AL 21%, Praxair l7%,AP 8%, BOC 7%, NSC 8%, Linde/AGA 3%, Messer 2%。

预计在2010一2015年前,气体分销商的联合将会加速。那时美国会有10-15家规模很大的区域分销商。

2000一2001年,美国电价和天然气价格涨幅很大,导致用气成本增加。特别是二氧化碳气体受到天然气提价的强烈冲击,美国国内生产的氨无法与进口产品竞争,导致部分二氧化碳生产厂停产。

由于能源费用增加,替代能源例如燃料电池的开发等受到重视。在美国以及全世界,氢气的应用日益重要。

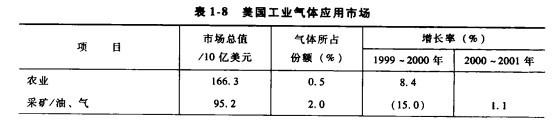

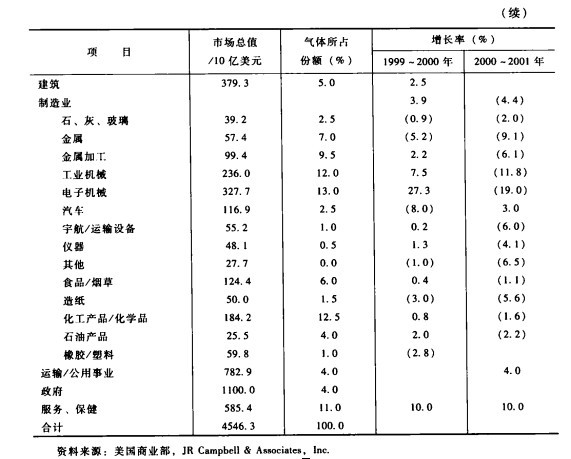

占美国CDPSO%、总额为46000亿美元的美国20个大产业部门均采用工业气体,表l一8所示为美国工业气体应用市场。

3.亚太地区工业气体市场

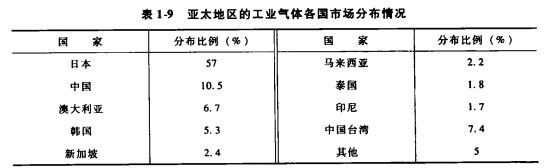

(l)概况2000年,亚太地区的工业气体、特种气体和医用气体销售额为76亿美元,约占全球工业气体市场的1/4。各主要国家和地区的市场分布情况如表1-9所示。

各跨国气体公司在亚太地区的市场占有率为:BOC 20 . 1%, NSC16 . 8% AL14 . 2%, AP8 . 0%, Praxair2 . 4%, Messer l .2%, Linde 0. 7%,其他36 . 6%。日本和中国占亚太工业气体市场的大部分份额。其中较小的气体公司和分销商占有该市场份额的36 . 6%(即27 . 5亿美元),超过日本酸素和Messer之和。

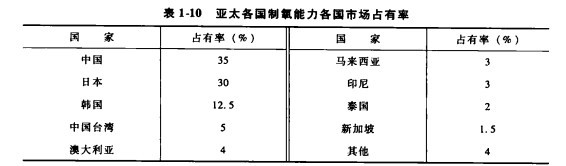

2000年,亚洲各国制氧能力总和约为20万吨每天,各国市场占有率如表1-10所示。

日本在亚太地区占有工业气体57%的市场份额,所以对亚太地区气体市场影响最大。根据J . R , Campbell&Associates公司总裁Johm . R预测,在未来5年中,日本GDP增长率在O~3%之间,而工业气体、医用气体和特种气体增长幅度在3%~6%之间,气体供应方式会继续向现场供气转变。

在未来几年中,中国的钢铁、化工、电子、制造加工业、食品、保健和所有其他气体用户将继续推动气体工业的发展,其年增长率至少为15%。预计韩国、马来西亚、新加坡和中国台湾地区气体工业的增长率为8%~10%。

(2)联合趋势多年来,在跨国气体公司中BOC一直占据着亚洲工业气体市场的首位,2000年其与气体相关的销售额约15亿美元,主要由于电子工业的驱动。它在日本、韩国、马来西亚、新加坡和中国台湾地区的气体市场稳步增长。

AL公司占亚洲气体市场的14 . 2%, 2000年AL在亚洲的气体市场增加了8 . 5%。AP公司占8%,主要由于它兼并了韩国工业气体公司,在电子气体领域具有很大的优势。Praxair公司占第4位,但它在中国和韩国处于很强的地位。这两个国家在未来5年中工业气体将实现迅猛增长。Praxair公司计划加强它在亚洲半导体市场的地位。

(3)日本虽然2001年日本GDP减少0 . 6%,工业生产减少11%,但日本GDP仍占亚太地区GDP的59 . 0%。日本的工业气体在亚洲仍居首位。

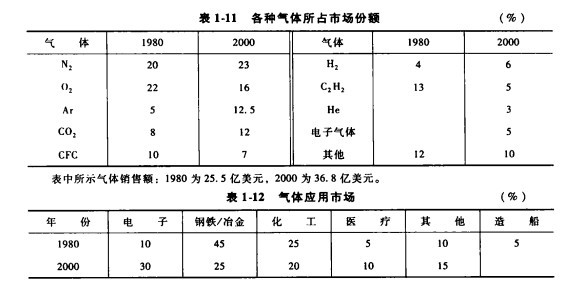

1980一2000年间,日本现场供气和散装气体市场发生了相当大的变化,详见表1一11、表1一12。对瓶装气体尚无可靠数据。

由表l一12可见,由于电子工业特别是微电子和光电子工业的发展,其对工业气体和特种气体的用量骤增,而钢铁/冶金工业用气量相对减少。

2001年,各大公司对日本气体市场的占有份额为:日本酸素13%、Air Wa-tedZ%,岩谷10%,大阳一东洋酸素8%,法液空日本公司8%,大阪酸素6%,KoatsuZ%,其他41%。日本酸素是日本最大的工业气体生产商,为电子和半导体业供应瓶装气体和散装气体。目前准备卖掉它在日本的食品、切割和焊接产业。Ai : Water公司是进人日本气体市场的新成员,它由三家较大的氧气公司合并而成,AP占有8%的股份。岩谷产业主要生产经营丙烷和氢气,分销工业气体、医用气体和特种气体。

4.欧洲工业气体市场

(l)概况2000年,欧洲的气体销售额以当地货币计算增长了2位数,但转换成美元,实际增长率约6 . 5%。2000年欧洲气体销售额112亿美元,其中各大气体公司所占份额为:AL31 . 3%、Linde28 . 8%、Messer11 . 0%、B0C9 . 8%、AP 9 . 0%、Praxai4.5%、其他17 . 4%。

2000年欧洲四个大国,即法国、英国、德国和意大利的GDP总和为86 . 6万亿美元,GDP增长率为3 . 1%。以欧洲GDP平均增长率3 . 4%计算,则气体增长率为6 . 5%是符合这一规律的。

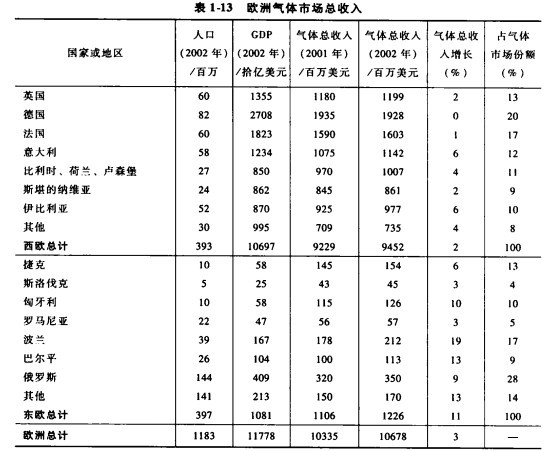

表l一13所示为欧洲气体市场收人。

(2)各气体公司经营状况

l)法国液化空气公司:2000年销售额增长巧.3%,它在法国、奥地利、意大利、保加利亚、波兰和匈牙利建立了许多新的气体公司,并在各高技术领域和保健服务业投资,这是一个重要转变。

在过去的几年中,尽管卖掉了它在美国的许多从事气体和焊接业务的分销商,导致其潜在销售额损失达l亿美元。但它收购了Messer在南非、巴西、阿根廷、韩国、埃及等国家的企业资产,使其销售额增加了0 . 9亿美元。收购这些企业,AL付出了1 . 8亿美元。

2)林德公司:林德公司收购了欧洲AGA的业务。两个公司合在一起在西欧和东欧实现销售额增长率分别为5 . 9%和19 . 9%。收购AGA后,林德公司设法大幅度降低成本。该公司将过去分开的两个部门,即工业气体部和工艺工程部合并。林德占美国气体市场份额的8%。

3)英国氧气公司:BOC曾一度要被AL和APCI联合收购,美国有关部门根据“反托拉斯法”,没有批准这次合并。BOC作为一个有100多年历史的跨国公司,面对几乎被兼并的耻辱经历,吸取教训,调整经营战略,进行重组,继续进行自1998年开始的成本控制计划。由于措施得力,销售额增长7%,营业利润增长8%。随着半导体业的复苏,BOC的真空技术和特种气体将会得到更大发展。

4)梅塞尔公司:2000年实现了6 . 8%的增幅。新的调整重点放在欧洲和北美。它卖掉在亚洲、非洲和拉丁美洲的部分业务以减少现有债务。

5.氪(Kr)、氙(Xe)市场

2001年,全球氪、氙市场约为4000万一5000万美元。各跨国气体公司的市场占有率为:AL30%, Praxair15%, Messe19%, Linde5%, BOC4%, AP2%。进人此领域的还有若干家贸易公司和特种气体公司,例如Spectra Gases、Novo(前身是低温稀有气体公司)、美国特种气体公司以及Airgas等。

目前氪、氙供应紧张,其原因是需求增长,应用领域扩大。主要应用领域有照明、医疗、航天和其他高技术领域。由于HDTV等离子显示应用增加使氖供应趋紧。

2001年,氪用量为6000万L,各种应用所占份额为:灯泡60%、绝缘玻璃32%、准分子激光3%、政府研究和开发3%、其他2%。

2001年,氙用量为550万L,各种应用所占份额为:灯泡60%、激光19%、医疗9%、离子发动机5%、政府研究与开发4%、绝缘玻璃1%、其他2%。

6.氦市场

(l)概况全世界主要产氦国是美国,其次是俄罗斯、阿尔及利亚和波兰。美国的氦资源得天独厚,2000年公布的氦资源贮量为140亿耐。目前美国在开采的氦资源,天然气中氦含量为0 . 6%一0 . 75%,即将开采的氦资源含氦为0 . 81%。

2000年美国A级氦(纯度为99 . 995%)销量1 . 27亿m 3,其中0 . 596亿m 3在国内销售,出口0 . 37亿m 3,比1999年增长8%。

2000年美国用氦量为0 . 934亿m 3,其应用领域分配为:工业/科技18%,MRlls%,焊接16%,气球和提升14%,光纤9%,吹出/加压8%,检漏6%,控制气氛3%,呼吸3%,其他5%。

2001年,氦价格提高了15%~ 20%,主要原因是电力、运输和劳动力的费用提高导致生产成本增加;另外,光纤市场需求增长。

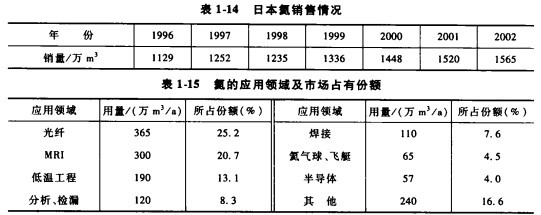

(2)日本氦市场2000年,日本氦气用量与上年相比增长8 . 3%,达到1448万m3。其原因是光纤、核磁共振成像仪(MRI)和低温工程等领域需求稳步增长。气态氦销量1012万耐,比上年猛增112%,而液态氦销量仅增长2%。

除光纤外,2000年日本新安装322台MRI装置,虽然每台MRI用氦量减少,但总用量仍有所增加。在焊接方面,特别是造船业和低温工程领域用氦量增长。SQUIDE探头应用正在增长,其液氦用t为8口d ? 10口d。氦气球和火箭发射也用氦。表1一14所示为日本氦销售情况,表1一15所示为日本氦的应用领域及占有的市场份额。

日本几家主要气体公司所占氦销售份额:岩谷产业34%,日本氦中心22%、日本氦16%、联合氦12%、大阪酸素8%、法液空日本公司8%。

全球氦气将供不应求,这也是跨国气体公司提高氦价的原因。为了保持供需平衡,需要开发新的氦源。跨国公司正计划提高实现有氦装置的生产能力同时开发氦气回收技术。

转载请注明:http://www.kongyaji.cc 德蒙空压机配件网

德蒙空压机配件网由德蒙(上海)压缩机械有限公司编辑主办,总部位于上海,德蒙空压机配件网拥有全国空压机配件领域最具完整的电子数据资料库,众多品牌的空压机配件产品,是中国消费者选购空压机配件产品的重要途径。

上一条新闻: 压力管道级别的划分以及设计类别

下一条新闻: 阿特拉斯新版基础理论的论述序言